日本企業の中国からの撤退の新たな潮流

28 4月 2020

2020年4月上旬、日本政府は、製造業の中国外への生産シフトの支援を目的とした景気刺激策の一環として、約22億米ドルを計上する計画を発表しました。この取り組みは、中国でコロナウイルスが発生し、国内各地の生産拠点が一時休止したことでサプライチェーンが壊滅的に崩壊した後、公表されました。

最新の統計によると、30,000社を超える日本企業が中国に進出し拠点を持っています。当然のことながら、その大半は、税務上の効率面から香港の中間法人を通じて中国への投資を構築しています。景気刺激策の展開に伴い、中国から撤退する日本企業の新しい流れが見えてくるのでしょうか。企業が中国からの「撤退」を決定する際に考慮すべき要因は何でしょうか。撤退後の投資を構築するために最も効率的な税務上の方法は何でしょうか。日本企業は、撤退後も香港に現地法人を置くべきなのでしょうか。

去るべきか、去らざるべきか?

今回の財政支援の目的は、その生産を中国に高く依存している日系メーカー(医薬品、自動車、電子部品、その他コンピュータ部品など)を対象に、これらメーカーが、より多くの高付加価値製造業(総額2200億円)を日本に回帰させ、また他の製造活動(総額235億円)を近隣ASEAN諸国へと多様化させることによりサプライチェーンを強化するのを促進することです。会社の規模に応じ、建設費や設備の取得・設置費を含む移転費用の少なくとも2分の1(大企業向け)から3分の2(中小企業向け)が補助されることになり、中小企業グループの場合は最大75%もの金額が補助対象となります。

中国の人件費高騰や米中貿易戦争などにより、輸出志向の会社から国内回帰案が支持される可能性がある一方で、中国以外からの調達チェーンの強化を検討する企業もありますが、中国での国内需要が旺盛な企業(特に自動車産業)は躊躇するかもしれません。さらに、中国大陸当局は、外国会社を誘致してハイテク技術(例えば、AIや5G)を開発することを強く望んでおり、中国にとどまることを納得させるためにより多くのインセンティブを提供し続けることが予想されます。現在、このようなセクターに対する税制上の優遇措置には、新技術/ハイテク企業、基幹ソフトウェア企業、先端技術サービスプロバイダの資格を有する外国企業、および前海・深セン-香港近代サービス産業協力区(Qianhai Shenzhen-HK Modern Services Industry Cooperation Zone)、珠海横琴新区(Zhuhai Hengqin New Area)で操業している外国企業を対象とした15%の法人所得税(「CIT」)優遇措置が含まれています。さらに、特定の産業やプロジェクトにも減税や免税が適用されます。例えば、適格な新技術/ハイテク企業(中国の特定の地域で設立された企業に限る)やソフトウェア企業は、「2+3」の免税期間を享受することができます。つまり、最初の2年間はCIT免除となり、その後3年間は50%のCIT減税になります。

中国撤退のコスト- WFOE をクローズする方法は?

しかし、いくら景気刺激策が魅力的であっても、コストが潜在的な利益を上回れば、日本企業は中国からの撤退をやはり躊躇するかもしれません。現在、中国では、100%外資企業(一般的に「WFOE」と呼ばれます。)を閉鎖する方法がいくつかあり、最も一般的な方法は正式な解散です。WFOEは、給与、社会保険料、税金、債務をすべて支払った後、解散申請書を中国の様々な当局(商務局、産業商務局、統計局、財務局、税務局、国家外国為替管理局など)に1つ1つ提出しなければなりません。このプロセス全体は、複雑で時間がかかるものの(しばしば1年程度かかります。)、経営陣や株主にとっては依然として賢明な方法です。というのは、単に撤退してWFOEを放置すれば重大な影響(罰則、刑事責任、個人責任、中国で再び事業を設立できない等)につながる可能性があるからです。発生し得る費用は、管理費およびその他の解散費用、通知の公表費用、および解散前の納税等が含まれるでしょう。従って、投資家は、中国での活動を終了する前に、最善の措置をとるため十分注意し、中立的な助言を求めるべきです。

香港本社の存続の是非

歴史的に見て、日本企業が事業を拡大する場合に香港はシンガポールよりも優れた選択肢として選ばれています。その理由は恐らく、資本市場が活発であること、株式市場の価格変動が激しいこと、司法制度が独立していること、そして税制がシンプルで、かつ競争力が高いことでしょう。さらに重要なのは、CEPA(中国と香港間の経済緊密化協定)後の体制における香港の戦略的立地により、日本の投資家が中国本土市場での機会にアクセスすることができるようになったことです。

中国の製造拠点の代替として、日本企業は、他の東南アジア諸国に10,000以上の拠点を設立し(2019年)、活気を見せています。例えばタイ(3,925拠点、5.2%)、インドネシア(1,911拠点、2.5%)、ベトナム(1,816拠点、2.4%)、フィリピン(1,502拠点、2.0%)、そしてマレーシア(1,295拠点、1.7%)などです。香港とシンガポールの税制は類似していますが、香港とシンガポールのどちらが現地本社の設立に適しているかを判断する際には、企業は以下の要素も考慮すべきです。

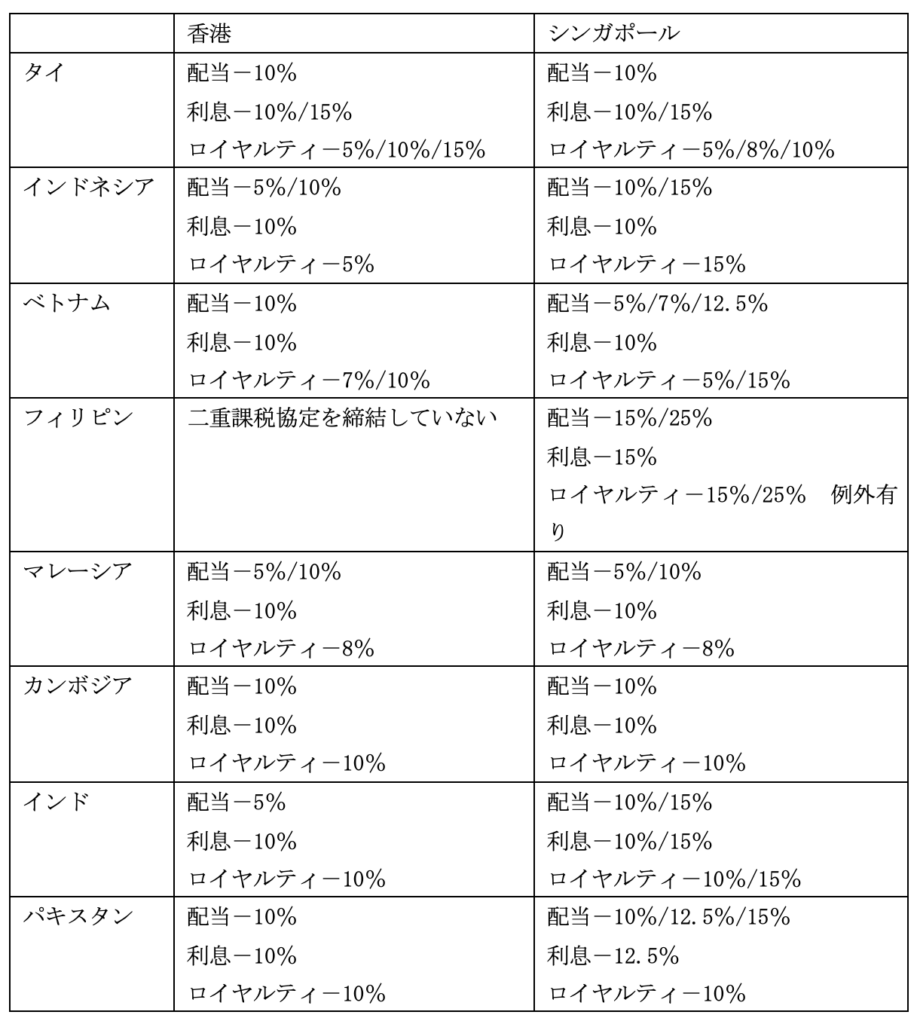

1.香港とシンガポールがそれぞれASEAN諸国と締結した関連する二重課税協定

営業利益は、営業利益が発生した国において課税されるため(領土内所得課税主義に基づいて香港やシンガポールでは課税されない)、一般的に問題とはりませんが、香港またはシンガポールの本社が受け取る所得(例えば、配当、利息、ロイヤルティ)に課される源泉徴収税の軽減に注意を払うべきです。ASEAN8カ国との間の二重課税協定にもとづき適用される源泉徴収税率を下表にまとめます。

2.資金調達の必要性と将来の投資家への出資

香港は、2兆4000億米ドル相当の銀行資産(熾烈な競争相手であるシンガポールの3倍)を保有し、アジアにおける株式・借入による資本調達において、依然として市場のリーダーとなっています。物理的・技術的インフラが強固な香港は、国内時価総額が4兆米ドル(シンガポールは8000億米ドル)、社債発行額が3300万米ドル(シンガポールの2倍以上)とシンガポールより優位に立ち、企業の資金調達ニーズを満たしています。日本の潜在的な投資先事業が眠っていることや、香港の強力な株式・借入による資本調達市場にアクセスしやすいことは、同地域におけるより強固なプレゼンスや事業拡大を追求する日本企業を今後も惹きつけるでしょう。

2つの都市は、税制上の優遇措置が様々あるという点では同等であると思われますが、タレントプールの利用可能性、企業構造など、税とは別の要因にも注意を払わなければなりません。

このトピックについてご質問がございましたら、パートナーのアナ・チャンanna.chan@oln-law.comまでご連絡いただければお役に立てると存じます。

免責条項:この記事は参照用に過ぎません。本記事のいかなる内容も、当該の問題に関して何人かに対し香港法上の助言または他の法律上の助言を与えるものとは解釈されないものとします。Oldham, Li & Nieは、本記事に含まれる資料の結果として行動した者が被った損失および/または損害に対して責任を負わないものとします。

Author(s)

Recent News

Suite 503, 5/F, St. George's Building, 2 Ice House Street, Central, Hong Kong

Suite 503, 5/F, St. George's Building, 2 Ice House Street, Central, Hong Kong +852 2868 0696

+852 2868 0696