Sorry, no content matched your criteria.

香港中環雪厰街二號聖佐治大廈五樓503室

香港中環雪厰街二號聖佐治大廈五樓503室 +852 2868 0696

+852 2868 0696

OLN IP Services

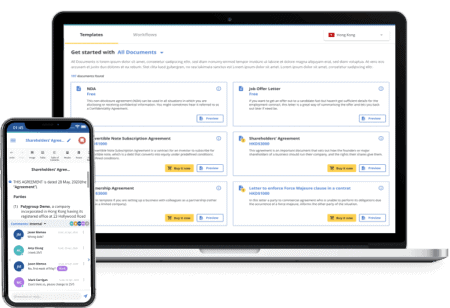

OLN Online

OLN Online

Powered by Oldham, Li & Nie, the law firm of choice for Hong Kong’s vibrant startup and SME community, OLN Online is a forward-looking and seamless addition to traditional legal services – a true disruptor.

OLN IP Services

OLN Online

OLN Online

Powered by Oldham, Li & Nie, the law firm of choice for Hong Kong’s vibrant startup and SME community, OLN Online is a forward-looking and seamless addition to traditional legal services – a true disruptor.

Suite 503, St. George's Building,

2 Ice House Street, Central, Hong Kong

This website uses cookies to optimise your experience and to collect information to customise content. By closing this banner, clicking a link or continuing to browse otherwise, you agree to the use of cookies. Please read the cookies section of our Privacy Policy to learn more. Learn more

Footer

香港中環雪厰街二號聖佐治大廈

五樓503室